Ярослав Баджурак, «Выберу.ру»: Зачем банки вкладываются в ИТ-решения, если они не окупаются?

Источник: Национальный Банковский Журнал

- Содержание

- Нулевая «дельта» эффективности

- Оценить эффективность и не ошибиться

- Прямо и косвенно

- Качественная оценка точнее

Вас могут заинтересовать услуги:

|

Создавая что-то новое – банковский или ИТ-продукт, всегда трудно сразу оценить рентабельность вложений через пять лет. Банковским ИТ-специалистам проще разработать проект, чем обосновать финансовый результат его внедрения. Срок окупаемости затрат на инновационные технологические продукты уходит далеко за десять лет, но чтобы получить финансирование, продемонстрировать эффект нужно «здесь и сейчас», – считает Ярослав Баджурак, коммерческий директор финансового маркетплейса «Выберу.ру». Попробуем разобраться, насколько важна экономическая эффективность ИТ-инвестиций на старте проекта, и как влияют на необходимость цифровизации другие, нематериальные, факторы. |

Нулевая «дельта» эффективности

В последние годы именно банковский сектор страны демонстрировал цифровое и технологическое лидерство, оставляя позади ритейл и производство. По оценкам экспертов McKinsey, вложения в инновационные и ИТ-решения достигали 30 % операционных расходов кредитных организаций, благодаря чему большинство банковских бизнес-процессов были оцифрованы. А российские клиенты активнее европейцев или американцев использовали дистанционное банковское обслуживание, карты и всевозможные цифровые сервисы.

По прогнозам ЦБ РФ, убытки банковского сектора из-за кризиса и инфляции в 2022 году могут составить от 3 до 5,8 трлн рублей. Перед банками встанет непростой выбор – сокращать вложения в дальнейшую модернизацию ИТ-систем или рассматривать эти инвестиции как способ наращивания своего конкурентного потенциала в новых экономических реалиях.

За последние 7 лет количество цифровых сервисов, предоставляемых банками, резко возросло. Большую часть операций теперь можно проводить онлайн. Даже выбор банка и оформление нужного продукта происходят дистанционно, чаще через финансовые маркетплейсы – такие, как «Выберу.ру».

Для розничных клиентов банк, в первую очередь, стал мобильным. Сберкнижки XX века эволюционировали в цифру. Вклады открываются и пополняются прямо в смартфоне пользователя. Цифровая банковская карта теперь доступна сразу в день оформления онлайн-заявки.

Одним из самых сложных направлений цифровизации стала онлайн-ипотека. Шаг за шагом внедрялись новые сервисы: онлайн-заявка, приём документов, скоринг, одобрение и, наконец, проведение самой сделки в онлайне. Сейчас при использовании сервисов клиентам даётся скидка – например, дисконт к процентной ставке за «электронную регистрацию сделки». Однако «оцифровка» удобна не только для пользователей – она снижает риски для банков.

Раньше при совершении валютных операций для корпоративных клиентов банк брал на себя большие риски из-за возможных убытков при проведении зеркальной операции – особенно при высокой волатильности рынка. Это напрямую отражалось на банковской комиссии для клиента. За счёт внедрения специализированных платформ и автоматизации процесса конверсии валюты банки не только снизили риски, но и смогли дать своим клиентам более актуальные котировки. Система за секунды сравнивает разные источники и показывает наиболее выгодный курс покупки.

Благодаря цифровой интеграции банков с сервисами подбора и скоринга, в цепочку взаимодействия с клиентами встроены финтех-компании. Так, «Выберу.ру» не только принимает онлайн-заявки на банковский продукт от пользователей, но и проводит их оценку. Исходя из запрашиваемых параметров кредита, ипотеки или вклада, маркетплейс даёт пользователю персональные рекомендации.

Примеры таких сервисов можно приводить бесконечно. Но едва ли многие из них смогли бы появиться, если бы решение о запуске проектов принималось только на основании объёма вложений и срока их окупаемости.

Недавно на ипотечной конференции журналист задал вопрос спикеру одного из банков: какова экономическая эффективность внедрения цифровой ипотеки в банках, и за сколько лет это окупается? Банк ушёл от ответа и не озвучил даже качественных данных – например, динамику роста сделок или числа клиентов-ипотечников.

С одной стороны, нежелание банка раскрывать показатели эффективности вполне объяснимо. Цифровая ипотека – один из наиболее сложных по структуре банковских продуктов. Интеграция всех банковских процессов для этой задачи должна быть глубже, чем для тематических приложений или сервисов – например, программ лояльности или кэшбэка по картам.

Внедрение цифровой ипотеки требует не только переработки бизнес-процессов, но и перезапуска многих внутренних систем банка – АБС, скоринга, рисков и других. По самым скромным оценкам, итоговая стоимость нового комплексного конвейера получается выше 10 млн рублей.

Попытка на коротком временном отрезке сравнить экономику проекта с тем, что было до внедрения цифровой ипотеки и стало после, а также рассчитать «дельту» экономической эффективности может показать нулевой результат. Его может и не быть вовсе. Хорошо, если на 10 млн потраченных денег банк смог заработать хотя бы 1 дополнительный млн рублей в год.

«Секрет Полишинеля» банкиров: информационные системы, которые внедряются сейчас – будь то цифровая ипотека, новая версия мобильного приложения или модуль подключения к системе платежей, – напрямую не приносят экономический эффект. Окупаемость многих банковских ИТ-систем уходит далеко за 10 лет.

Оценить эффективность и не ошибиться

Но если прямого экономического эффекта в результате нет, зачем же банки внедряют новые технологические решения и цифровизуют процессы? Мало того, что кредитные организации покупают готовые разработки, так ещё и платят зарплату ИТ-командам, которые курируют внедрение сторонних проектов.

Ответ очевиден: конкурентный банковский рынок взвинчивает темп внедрения инноваций. Чтобы отвечать ожиданиям клиентов, банкам приходится бежать вдвое быстрее и особенно в направлении цифровизации бизнес-процессов. Это два основных нематериальных фактора, которые косвенно влияют на любой расчёт экономической эффективности ИТ-проекта.

Эдвард Нортон – один из классиков разработки информационных систем и создатель сбалансированной системы показателей ИТ-эффективности – ёмко сформулировал ключевое противоречие: «Между инвестициями в ИТ и финансовыми результатами существуют связи далеко не первого порядка. Инвестиции в ИТ обычно имеют третьестепенное влияние на финансовые показатели».

Вот поэтому в сухих цифрах финансового результата необходимо делать поправку на качественные плюсы внедрения ИТ-решений – показатели удовлетворённости клиентов, роста клиентской базы, доли рынка. Только в этом случае экономика ИТ-проекта будет связана со стратегией банка, а расходы оправданны.

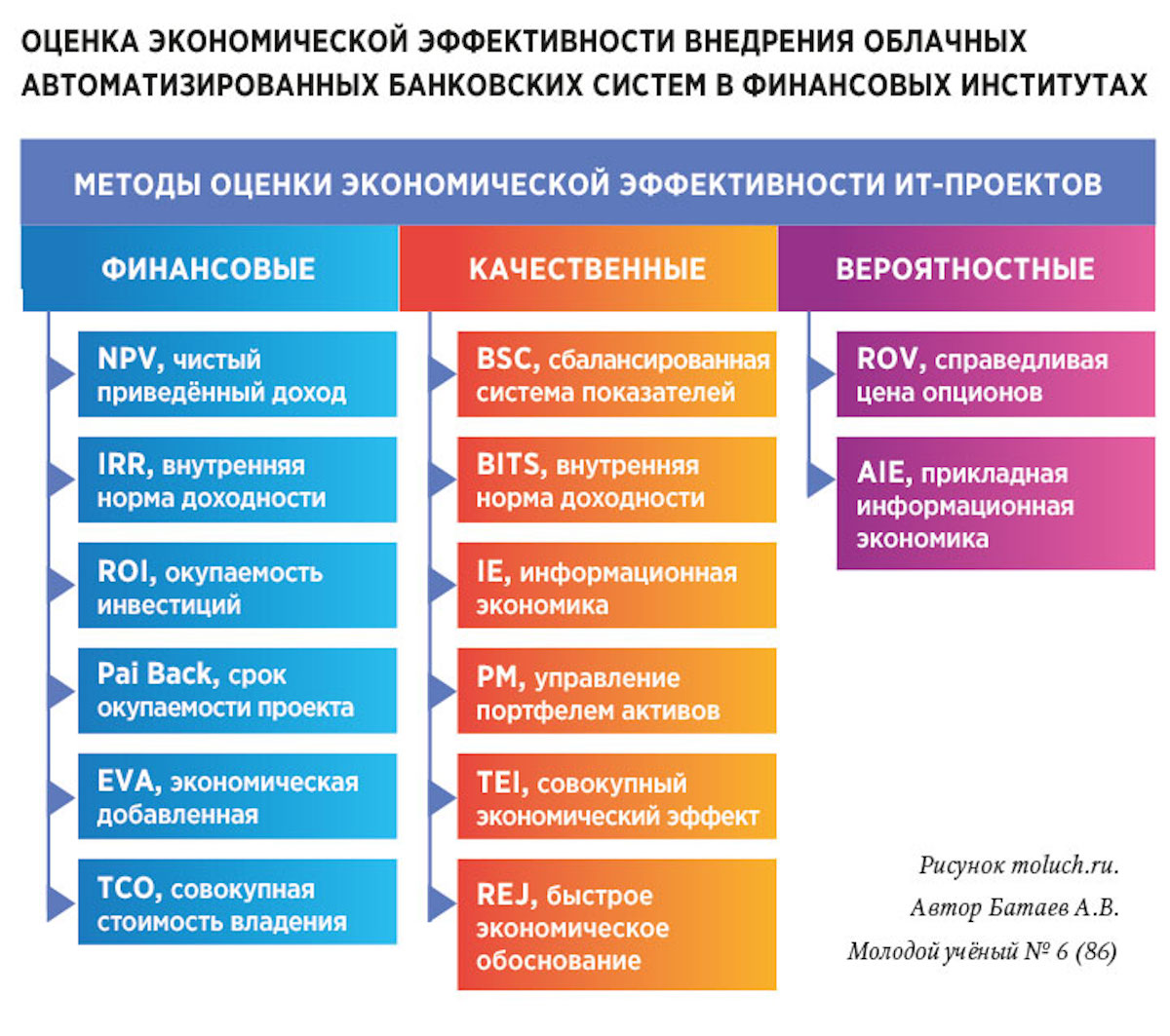

Оценивая эффективность ИТ-политики, каждый банк практикует свои подходы. Различные методы оценки проектов можно сгруппировать по трём направлениям: финансовые (традиционные), вероятностные, качественные.

Прямо и косвенно

Затратная часть любого банковского ИТ-проекта состоит из двух частей. Во-первых, это инвестиционные вложения на внедрение ИТ-решения. На этом этапе идёт прямая оценка расходов – затраты на лицензию или приобретение программного продукта у стороннего разработчика (вендора), либо трудозатраты на разработку «in-house». Кроме того, учитываются вложения в дополнительное оборудование и интеграцию в существующую ИТ-структуру. Во-вторых, необходимо дополнительно суммировать затраты, связанные с поддержанием и функционированием внедрённого ИТ-решения, а в дальнейшем – его развития.

Доход, который получит банк, внедрив ИТ-проект, подсчитать крайне сложно. Все методы оценки базируются на расчёте суммы инвестиций и предусматривают выделение из общей прибыли банка той части, которая получена от внедрения инновации. Хотя финансовые методы адаптированы банками для анализа ИТ-инвестиций и используют понятные финансистам классические критерии, их главный недостаток – в ограниченности применения. Показатели требуют точности расчётов, что на практике трудновыполнимо, потому что приходится делать много допущений.

Разберёмся на примере внедрения в линейку банка «А» ИТ-проекта по включению в продуктовую линейку стремительно набравших популярность карт китайской платёжной системы UnionPay. В расходной части внедрения – стоимость годовой эмиссии карт, программного модуля расчётов и обслуживания карточных счетов, доработка программного обеспечения банкоматов, терминалов, а также интеграция проекта в существующую ИТ-систему банка.

Планируя внедрение, по каждому направлению проекта банк рассчитывает будущие комиссионные или прямые доходы. А вот косвенные доходы будут получены от расширения клиентской базы и дополнительных сервисов – расчётов клиентов за покупки в онлайн-магазинах и торговых точках аренды автомобилей, бронирования гостиниц. К косвенным доходам будут также относиться дешёвые остатки на счетах международных карт. Но сейчас многие банки вынуждены жертвовать ими, и для дополнительного привлечения клиентов повышают проценты за привлечённые средства населения.

Внедрение карточного проекта UnionPay решает более масштабные задачи банка, чем просто увеличение прибыли. В числе нематериальных факторов – выход на новую аудиторию клиентов, усиление конкурентных преимуществ в сравнении с другими кредитными организациями. Доходную часть внедрённого решения, как и большинства ИТ-проектов, можно определить с достаточной степенью условности. Как следствие – прогнозная оценка эффективности. Классические методы оценки инновационных и трендовых банковских продуктов применять сложно. А в случае с карточным проектом UnionPay у российского банка «А» добавился фактор геополитической неопределённости.

Качественная оценка точнее

Именно поэтому для оценки масштабных ИТ-проектов многие банки используют качественные способы оценки эффективности, включая сбалансированную систему показателей банковской деятельности (BSC – Balanced scorecard). Благодаря BSC банк получает ответы на основные стратегические вопросы: за счёт чего создается стоимость продуктов; какие процессы рынка станут ключевыми и принесут наибольший доход; каковы квалификация персонала и уровень применяемых технологий; насколько новое ИТ-решение соответствуют выбранной стратегии развития.

Качественная оценка эффективности выполняется в 4-х направлениях: финансы, маркетинг, внутренние процессы, обучение и рост. В каждой проекции формулируются цели, определяются источники повышения эффективности и оцениваются ключевые показатели – KPI (key performance indicators).

Перед внедрением ИТ-решения банк считает доходность капитала, прибыльность активов, мультипликатор капитала и другие финансовые показатели. В проекции маркетинга – определяет ключевые параметры оценки рынка – показатели удовлетворённости клиентов, удержания и приобретения новых, долю рынка в целевых сегментах. Например, интеграции, которые «Выберу.ру» выстраивает с финансовыми организациями, позволяют банкам расширять аудиторию клиентов и таким образом укреплять свои конкурентные преимущества.

В направлении внутренних бизнес-процессов банкиры также выделяют стратегические точки роста, выявляют факторы успеха – расчётные, депозитные или кредитные операции и показатели их эффективности. Причём выбор ключевых процессов ведётся не только с позиций текущей результативности, но и на перспективу развития нового направления банковского бизнеса на рынке.

В результате использования сбалансированной системы показателей (BSC метода) эффективность ИТ-решения рассматривается не с точки зрения затрат, а как результат достижения поставленных банком стратегических целей. Такой комплексный метод оценки эффективности позволит выя-вить и измерить эффект от внедрения конкретного инновационного решения.

Ответ на вопрос, «внедрять или не внедрять» новые ИТ-решения в кризис, остаётся открытым для каждого банка. Кто-то будет вынужден пойти по пути экономии. Но и в этом случае нужно оценить последствия НЕвнедрения новых сервисов и технологий. Отказавшись от текущих расходов, нет гарантий, что в будущем удастся избежать стагнации банковского бизнеса, оттока клиентов и дополнительного падения доходов.

Если ИТ-решение не даёт немедленного роста прибыли, это не говорит об отсутствии положительного эффекта. В любом проекте важно учесть риски – например, отток клиентов к конкуренту, который первым внедрил полезный сервис, технологическую новинку, собрал «сливки» и заработал.

Стоит помнить и о том, что кризисы цикличны, а клиенты пользуются продуктами каждый день. Значит, перед любым банком стоит ежедневный выбор – продолжать вкладываться в развитие цифровых сервисов или ждать вытеснения с рынка конкурентами.